55歳になるとあと5年で定年という気持ちもありますが、早期リタイアも考えたくなる時期です。

セミリタイアを実現するためには、資産運用だけでなく「年金」や「資産のポートフォリオ」の知識も重要になります。

今回は55歳で早期リタイアを計画している人向けの記事です。

「年金制度」や「資産別のポートフォリオ」を解説しますので、参考にしてください。

【公的年金のおさらい!早期リタイア前に知っておきたい年金制度!】

定年まで働く人も早期リタイアを目指す人も知っておきたい知識が「年金制度」のことです。

特に会社に勤めている人は全く意識をしていないケースも少なくありません。

ここでは、早期リタイア前にもう一度知っておきたい「年金制度の基本」を解説していきます。

老齢年金はリタイア後に安定した収入を計算できるのが魅力なので、最低限の内容を理解することをオススメします。

- 公的年金の基本知識!年金給付には3つのパターンがある

- 国民年金と厚生年金の違い

- 労働条件や属性によって変わる加入年金の違い

- 老齢年金の繰り上げと繰り下げとは?

- 定年時期による年金の違いに注意が必要!

- 一般的な見解だと男性は〇〇歳で女性は〇〇歳が理想??

- 老齢年金を何歳から受け取るのが理想と聞くのは??

- ケース1:無職で65歳から年金を受け取る場合

- ケース2:無職で60歳から年金を受け取る場合

- Aさんの場合はどちらがお得?

- 生活費の不足分は事業所得や配当金でカバーできる?

- こんなに違う!退職金の税金について・・・!

- 資産運用の考え方!50代でも分散投資は変わらない?

- 55歳でFIREに必要な資産額は?

- 50代後半で資産500万円のオススメポートフォリオ

- 50代後半で資産1000万円のオススメポートフォリオ

- 50代後半で資産2000万円のオススメポートフォリオ

- 50代後半で資産3000万円のオススメポートフォリオ

- 50代後半で資産4000万円のオススメポートフォリオ

- 50代後半で資産5000万円のオススメポートフォリオ

- 【まとめ】

公的年金の基本知識!年金給付には3つのパターンがある

今回はリタイア後の年金を中心に説明していくので基本的に老齢年金の内容が多くなりますが、本来の公的年金には老齢年金以外に「障害年金」と「遺族年金」が含まれます。

・老齢年金

受給者は被保険者です。

・障害年金

受給者は被保険者本人になります。

・遺族年金

受給者は被保険者の遺族になります。

それぞれの年金に受給資格等があるので詳細は市区町村で確認することをオススメします。

また、一般的に年金というと老齢年金のことを意味するケースが多いようですが、一応3種類あります。

国民年金と厚生年金の違い

国民年金と厚生年金の違いをわかりやすく分類すると、

「国民年金」は「厚生年金」に加入できない人が加入する年金制度という位置づけになっています。

以下に「加入者」「保険料」「配偶者の保険料支払い義務」「受給額」について説明していますので、比較の目安にしてください。

<加入者>

| 国民年金 | 自営業、フリーランス、学生、無職等の人 |

| 厚生年金 | 会社員 |

<保険料(金額)>

| 国民年金 | 2023年度の国民年金保険料の額は16,520円 |

| 厚生年金 | 厚生年金は個人の収入によって保険料は異なる |

<配偶者(収入なし)の保険料の支払い義務>

| 国民年金 | 国民年金個々の支払いが必要になります |

| 厚生年金 | 支払い不要 |

<将来の受給額>

| 国民年金 | 1956年4月2日以降生まれの人は795,000円で、1956年4月1日以前生まれの人は792,600円です。※ |

| 厚生年金 |

会社員のときの年収や厚生年金加入年数によって異なります。 厚生年金受給額と国民年金のあわせた金額を受け取ることができます。 |

※あくまでも満額の場合なので加入年数や免除等がある場合は異なります。

<遺族年金の受給>

| 国民年金 | 生計を一にする子どもがいる場合に支給される |

| 厚生年金 | 生計を一にする子ども、妻、夫(55歳以上)、父母、祖父母がいる場合に支給される |

年金制度は変わることもあるので、不明な点は「日本年金機構」のねんきんダイヤルでご相談されることをオススメします。

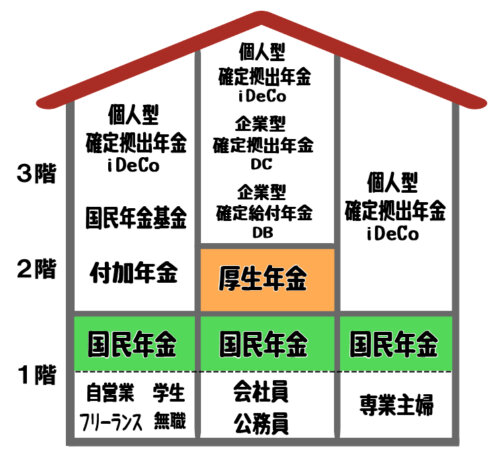

労働条件や属性によって変わる加入年金の違い

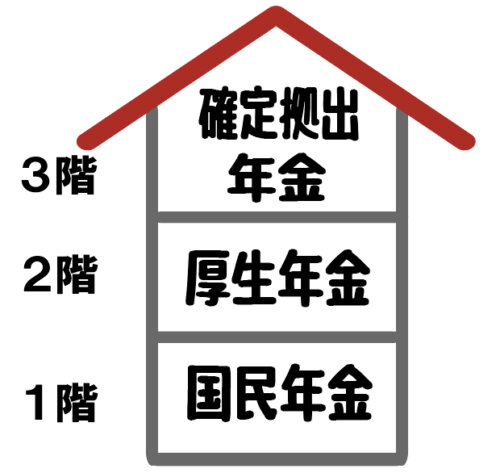

年金は3階構造で説明されることが多くなっていますが、公的年金は1階部分の国民年金(基礎年金)と厚生年金などの上乗せ年金が対象になっています。

3階部分は「確定拠出年金」や「企業年金」などが対象になるので、あくまでも公的年金は2階までと認識して問題ありません。

自営業の方は国民年金に加入しますが、多くの会社員や公務員の方は厚生年金にも加入しています。

老齢年金に関しても基本的に会社員や公務員の方が多く受け取れるようになっています。

ご自身の職業や属性によって年金の受給額にも違いがありまので、事前に確認しておくことをオススメします。

【老齢年金は何歳から受け取るのが理想?繰り上げと繰り下げの基本!】

50代になると気になることのひとつに、老齢年金の受け取り時期があります。

基準となる65歳で受け取るよりも「繰り下げ」た方が良いという意見多いですが、実際に得なのでしょうか?

老齢年金の「繰り上げ」や「繰り下げ」についても、どこがボーダーラインかわかっているようでわかりにくいのが本音です。

ここでは老齢年金の受け取り時期について解説をしていきます。

老齢年金の繰り上げと繰り下げとは?

老齢年金の「繰り上げ」と「繰り下げ」に関する情報は、あまりにも多くて本当にどの情報が有益なのかを判断するのが難しいのが本音です。

判断が難しい理由は様々ですが、まずは「繰り上げ」と「繰り下げ」の基本を理解することが必要になります。

<老齢年金の繰り上げとは?>

繰り上げできる単位が月ごとになっています。

繰り上げを選ぶと早く老齢年金を受け取ることはできますが、ひと月につき0.4%(1962年4月1日以前に生まれた人は0.5%)減額されるので注意が必要です。

60歳で受け取ることを選択すると、24%または30%の減額になることを考えると支給額が大幅に減ることになるのでオススメされないのも理解できます。

<老齢年金の繰り下げとは?>

繰り下げできる単位は月ごとになっています。

老齢年金の受給繰り下げを選択すると、ひと月ごとに0.7%増額されます。

仮に70歳で受給を開始すると42%も増額することになるので魅力的な数字であることがわかります。

一般的に老齢年金の繰り上げと繰り下げを調べると「繰り下げ」をオススメする情報が多いのも理解できることがわかりますが、あくまでも個々の属性や資産状況によって異なることも忘れてはいけません。

定年時期による年金の違いに注意が必要!

年金の受給開始時期を「繰り上げる」場合は、定年後の収入によって一部や全額の受給停止につながる危険性もあるので注意が必要です。

また、繰り下げ受給も特別支給の老齢厚生年金は対象外になります。

55歳で早期リタイアをした場合は、60歳のときの収入状況によって選択方法を考える必要があります。

労働による収入が現実的ですが、資産状況や他の事業所得がある場合の繰り上げはデメリットが多いことが予想できます。

一般的な見解だと男性は〇〇歳で女性は〇〇歳が理想??

老齢年金を何歳から受給するのがもっとも得か?を調べる人が多いと思いますが、一般的な見解だと男性は68歳で女性が72歳となっているようです。

この数値は日本人の平均寿命からもっとも得な受給時期を算出しているようですが、あくまでも平均寿命ということを忘れてはいけません。

あくまでも自分の健康状態や資産状況によって大きく変わることも考えるべきです。

老齢年金を何歳から受け取るのが理想と聞くのは??

ここまで老齢年金の「繰り上げ」や「繰り下げ」について説明をしてきましたが、「何歳で受け取るのが得か?」という質問そのものにあまり意味がないことも理解できたのではないでしょうか?

特に55歳で早期リタイアを考えている以上は、最低限の生活という考えよりもできるだけ充実した老後を目指していることが予想できます。

老齢年金の有利な受給時期は、個々のライフプランで大きく変わります。

労働収入や資産状況と支出を事前にシミュレーションして個々決定することをオススメします。

具体的に意識することは、以下の3つです。

・退職後含め何歳まで労働収入や事業所得を考えているのか?

・自分の資産状況を把握しているのか?

・健康状態や生活費を把握しているのか?

これらのことを考えながら、将来のことを考える必要があります。

特に資産運用をしている人は、ポートフォリオにも意識しなければなりません。

【55歳早期リタイア!年金と副業の将来設計シミュレーション!】

早期リタイア前に自分でシミュレーションをすることをすすめていますが、何から始めれば良いのかわからないという人もいると思います。

ここでは実際に55歳早期リタイアを検討しているAさんの将来設計をシミュレートしていきます。

あくまでも参考程度になりますが、個々の将来設計に役立ててください。

老後の一般的な生活費は月額22万円程度だといわれていますが、Aさんの場合は12万円程度という計算でシミュレーションしていきます。

原則55歳で早期リタイアをしてその後60歳まで国民年金を納めることにしています。

細かい金額は個々によって異なりますので参考程度にご覧ください。

ケース1:無職で65歳から年金を受け取る場合

55歳で早期リタイア後を無職で65歳から年金を受け取る場合は、年金収入が始まるまで基本的に無収入ということになります。

退職金やこれまでの資産運用次第ですが、事前に準備をしていれば可能なはずです。

<基本データ>

・月額22万円の場合は年264万円

・月額12万円の場合は年144万円

▼65歳から年金を受け取る場合の内訳

老齢厚生年金 105,336円

老齢基礎年金 58,934円

配偶者の老齢基礎年金 66,250円

※2023年老齢基礎年金の満額は年795,000円

当然のことですが、55歳~65歳までの期間は無収入なので退職金やこれまでの資産運用を切り崩ししなくてはなりません。

65歳以降の収入は夫婦で230,520円になりますので無理をしなければ生活費は充分まかなえるということになります。

また、これまでの資産運用次第でさらにゆとりが望めると考えられます。

一番の課題は、55歳~65歳までの生活費の確保になります。

現実的に考えるのであれば「アルバイト」や「高配当株」の「配当金」なども検討しておくことが理想的です。

ケース2:無職で60歳から年金を受け取る場合

55歳早期リタイアで年金を60歳から「繰り上げ」て受け取る方法はかなり現実的な考え方になるのではないでしょうか?

5年程度は無収入になってしまうので、その間を「退職金」や「資産運用の切り崩し」で対応することになります。

<基本データ>

・月額22万円の場合は年264万円

・月額12万円の場合は年144万円

▼60歳から年金を受け取る場合の内訳

老齢厚生年金 80,751円

老齢基礎年金 40,363円

配偶者の老齢基礎年金 50,350円

※2023年老齢基礎年金の満額は年795,000円

60歳からの収入は月額171,464円になるので22万円で計算すると厳しいですが、12万円であればゆとりがあることがわかります。

これまで資産運用をしている人であれば、余剰金の一部は更なる運用に利用することをオススメします。

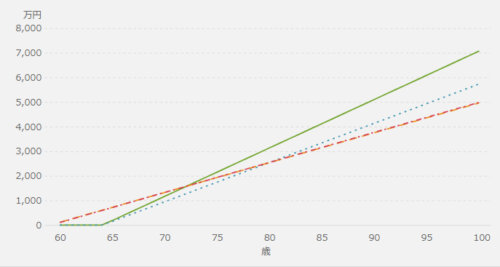

Aさんの場合はどちらがお得?

Aさんの場合の年金月額は以下のとおりです。

・60歳 月額171,464円

・65歳 月額230,520円

60歳で年金受給を始めると月額で59,056円の減額ですが、その間に受け取れる額としては決して厳しい金額ではありません。

本人の資産状況や生活に対する考え方次第ですが、どちらの選択肢も問題ないといえます。

キーポイントになるのは、退職後から年金を受給するまでの収入です。

早期退職をしても労働収入だと目的とは少し違うリタイア状況になるのではないでしょうか?

55歳リタイアを目指すのであれば、収入面は「事業所得」、「配当所得」、「譲渡所得」などがあるのが理想的です。

60歳から年金を受給してもまかなえるだけの収入を事前に育てておくことをオススメします。

生活費の不足分は事業所得や配当金でカバーできる?

55歳早期リタイアを実現するためには、年金受給時期だけでなくリタイア後の収入面にも注目しておく必要があります。

投資信託の切り崩しなどが有名ですが、いくつかの現実的な方法を紹介しておきます。

もっとも簡単な方法はアルバイトなどの労働収入ですが、あくまでも早期リタイアを意識するのでここでは省略します。

他の方法を紹介しているので、参考にしてください。

・投資信託を切り崩す

実際に4%ルールなどもありますが、できるだけ積み立ては継続することが望ましいのも事実です。

・フリーランスとして事業所得を得る

安定した収入があるうちに副業を始めるのもひとつの方法です。

今回は省略しますが月に数万円程度であれば、様々な副業があります。

機会があれば紹介しますので、自分に適した副業を検討してみることをオススメします。

・株式による配当金を得る

得られるメリットも大きいですが、それなりに知識を得ていないとリスクが高いのも事実です。

国内株式は1株単位から購入できる証券会社もあるので、勉強という意味でも経験することをオススメします。

ただし、手数料などのことを考えると売買での利益を求めるにはあまり向いていません。

・ETFによる配当金を得る

ETFは上場している投資信託なので、個別株式よりもリスクが少ないのが特徴です。

・株式の売買による譲渡益を得る

あくまでも配当金を意識した運用方法がオススメになります。

・不動産による家賃収入を得る

早い段階からの勉強が必要になりますが、間違った方法にならなければ昔からある代表的な資産運用のひとつです。

資金的に厳しい人やリスクをおそれているのであれば、リートなどもオススメになります。

【オススメは株?債券?50代資産別オススメポートフォリオ】

資産運用には様々な方法がありますが、年齢や資産額によってオススメの方法が異なります。

年齢ごとのリスク回避は様々ですが、50代は難しい時期なので慎重な対応が必要です。

ここでは、50代の資産別オススメポートフォリオを紹介していきます。

ご自身の資産状況によって参考にしてほしいと思います。

こんなに違う!退職金の税金について・・・!

55歳で早期退職を考えている方に、少しだけ退職金の税金について説明をしておきます。

資産運用の勉強をすることも大事なですが、税金対策も事前に理解しておくことをオススメします。

退職金の増税の話題がありますが、実はすでに退職金にも税金が課せられています。

転職をしないで長期間勤めている人ほど控除額が多くなっているので注意が必要です。

退職金は控除額を除いた額の50%が課税対象になります。

さらに勤続年数が20年を超えると控除額が多くなるのも特徴のひとつです。

<退職金の控除額>

・勤続年数20年以下の場合

勤続年数×40万円

勤続年数が2年未満の場合は一律80万円

・勤続年数20年超えの場合

このように20年を超えると控除額が優遇されることになっています。

55歳で転職経験がある人の場合は、勤続年数にも注意が必要です。

資産運用の考え方!50代でも分散投資は変わらない?

これまで資産運用をしている人であれば説明するまでもありませんが、退職金を銀行などの窓口で高い商品を購入してはいけません。

あくまでも分散投資でできるだけリスクを抑えるのが基本です。

一番の問題は投資信託だけで運用をしている場合の出口です。

取り崩しの方法はいろいろありますが、他の投資方法とは異なるので判断やタイミングが難しいといわれています。

株式の配当金や優待で投資をおこなっている人は、リスクを考慮しながら増額することもできます。

50代になると守りの資産運用という人もいますが、あくまでも総資産額によりますので個々の対策が必要です。

55歳でFIREに必要な資産額は?

一般的にFIREに必要な資産額は年間支出の約25倍だといわれています。

年間240万円の夫婦だと約6,000万円が必要になるので、簡単な数字ではありません。

完全なFIREは難しいと思いますが、サイドFIREであれば十分可能になります。

年金に加えて事業所得と資産運用の継続で成功する可能性は高くなるはずです。

今回紹介するポートフォリオは、一般的に言われている

「現金50%」:「資産運用50%」

として考えます。

55歳早期リタイア時の資産状況にもよりますが、大きな資産があるほど資産運用にまわす割合を増やすことも可能です。

50代後半で資産500万円のオススメポートフォリオ

・500万円の資産がある人は?

資産運用を本格的に考えるのであれば、1000万円が本格的なスタートラインではないでしょうか?

それではなぜ500万円のポートフォリオを紹介するのかと言えば、500万円を貯めた人は3000万円を実現する可能性が高くなるからです。

100万円~500万円を貯めるには資産運用よりも、副業による収入の増加や無駄な出費を理解できる倹約が重要なポイントになります。

500万円を貯めたということはすでに貯蓄の基本的な考え方が身についているということです。

このページをご覧の方であれば、積立投資信託や単元未満株などを利用した資産運用を継続していることだと思います。

今後もコツコツとつみたてていくことをオススメします。

本題の資産500万円のポートフォリオですが、50%を現金、定期預金等で生活防衛資金とします。

残りの250万円が当面の投資運用資金です。

250万円の投資資金だと投資信託、ETF、個別株などが有力になります。

国内債券などは、無リスク資産なので現預金の50%と併用するのもひとつの考え方です。

投資信託はできるだけリスクの少ないバランス型にするか、インデックス型の全世界株式に投資をする商品をオススメします。

余剰資金に関係なく投資信託の場合は、一般的に良いと言われている商品を購入すれば問題ありません。

個別株も購入したい人はバリュー株で安定した配当金が望める企業を選択することをオススメします。

株価が高いのであれば、単元未満株でコツコツ購入できます。

50代後半で資産1000万円のオススメポートフォリオ

・1000万円からが投資のスタートライン!

1000万円を貯めている人であれば、かなり金融リテラシーが高いといえます。

運用に対する考え方もしっかりしているので基本的に無理をしなければ複利効果を期待できます。

1000万円の50%だと500万円が資産運用に活用できる金額です。

現預金500万円のうちゆとりのある部分は国債などの無リスク商品で確実に運用します。

1000万円のポートフォリオも基本は投資信託、ETF、国内個別株で良いと思います。

株式投資はあくまでも売買目的よりも配当金、株主優待、長期保有による株価向上を考えるべきです。

投資信託も基本は全世界株式や米国株式で良いですが、安全策を考える人であればバランス型もオススメです。

どちらにしても切り崩し等を狙えるほどの資産額ではないので基本的な運用方針は変わりません。

50代後半で資産2000万円のオススメポートフォリオ

・2000万円あればアッパーマス層を目指そう!

資産額が2000万円になると資金的な面だけでなく、こころにもゆとりが出てくるはずです。

生活防衛資金だけでなく、株価の値下がりにも動じないだけの余剰金もあるので投資を断念することも少なくなります。

55歳早期リタイアの場合は、年金を受給するまでの期間がポイントになります。

年金受給開始までは現金比率を高くするのもひとつの方法です。

運用方法は投資信託、ETF、株式が中心になると思いますが、ある程度強気の運用も可能なレベルです。

ただし、強気と無謀は異なりますので運用スタイルには注意をしてください。

50代後半で資産3000万円のオススメポートフォリオ

・3000万円ある人はサイドFIREをオススメできる現実的な資産額!

資産額が3000万円ある人はアッパーマス層に該当します。

株式会社野村総合研究所の資料によるとアッパーマス層の割合は13.2%です。

全体の約78%gが3000万未満なので、3000万円はかなり上位層であることは間違いありません。

これまでコツコツ貯めてきた人であれば、自信をもって投資を続けてほしいと思います。

3000万円になると資産運用にもかなりの幅がでてきます。

現金比率を少し減らしても当面は問題のない資産額なので「純金投資」や「不動産投資」も視野に入れて問題ありません。

3000万円の資産があると大きな気分になるかもしれませんが、投資のスタンスはあまり変える必要はありません。

投資信託やETFは継続して積み立てるべきですし、株式も安定株の配当や株主優待狙いで運用することをオススメします。

50代後半で資産4000万円のオススメポートフォリオ

・4000万円ある人は準富裕層を目指そう!

資産額が4000万円になっている人は、純富裕層の5000万円を目指す気持ちで運用を続けることをオススメします。

基本的なポートフォリオは変わりませんが、生活面でゆとりが期待できるのではないでしょうか?

投資信託やETFは継続してつみたてていくべきですが、株式の配当や不動産投資の家賃収入があると生活面でのゆとりも大きくなります。

もちろん、株式や不動産投資は簡単ではありませんが、基本から学んでいけば比較的リスクの少ない投資方法です。

50代後半で資産5000万円のオススメポートフォリオ

・5000万円ある人は富裕層を目指そう!

50代後半で5000万あれば年金受給開始時期にもよりますが、かなり安全な資産運用をしていけば間違いありません。

ポートフォリオを守り中心に変える時期でもあります。

一方で夢の富裕層を目指すことも可能になってきます。

短期間で1億円を目指すのは難しいですが、これまでおこなってきた資産運用をおこなえば可能な数字です。

5000万円の資産をお持ちの方の多くは「収入」「倹約」「資産運用」の力は備えているはずです。

むしろ、これからは「お金を守る力」「お金の使い方」にも力をいれていくことをオススメします。

オススメの投資方法は、これまでと同じ「投資信託」「ETF」「株式」「不動産」等ですが、収入に応じて現金との比率を変えることをオススメします。

次の目標によって対象商品も異なるので注意が必要です。

【まとめ】

今回は55歳早期リタイアを検討するときに知っておきたい年金制度の知識や資産運用について説明をしました。

いちばん理解してほしいことは、年金の最適受給時期は個々によって異なるということです。

一般的に繰り下げ受給が有利になると説明することが多いようですが、あくまでも個々の資産状況や体調面などによって異なります。

資産運用に関しても同じように個人差があって当然です。

一番大切なことは、ネットなどの情報を参考にして自分自身のシミュレーションをおこなってみることです。

支出も平均ではなく、実際の出費額で計算することをオススメします。