資産運用で初心者が取り組むのにオススメされるのが投資信託ですが、株主優待を目的にした株式投資も注目されています。

株主優待は1単元(100株)から優待を受けられる企業も多いのでオススメです。

今回は株式投資のなかでも、初心者にもオススメできる株主優待についてわかりやすく解説していきます。

この記事を読んで、株主優待ライフを楽しむ参考にしてください。

【株式投資初心者にオススメ!株主優待の基本!】

株式投資初心者に株主優待をオススメする情報は多くのメディアに掲載されていますが、なかなか勇気が出ない人も多いのが現実だと思います。

株主優待といっても必ず得をするわけでもありませんし、購入時期も難しいと感じるのではないでしょうか?

ここでは、株主優待の基本について説明をしていきます。

株主優待をオススメする理由や実際の取引について簡単に説明していきますので、株式購入の参考にしてください。

株主優待とは?

株主優待とは、株式を保有している株主に対して企業が優待品や優待サービスを制度のことをいいます。

すべての企業が株主優待制度を導入しているわけではありませんが、上場企業の約35%が様々な優待制度をおこなっています。

株主にとって株主優待は魅力的な制度ですが、企業としても自社の商品を知ってもらうきっかけになります。

株主優待のなかには非売品を優待品にしている企業もあるので、優待目当ての株主も少なくありません。

なぜ株主優待がオススメなのか?

一般的に配当金よりも株主優待制度の方が、株初心者にオススメといわれています。その理由はいくつかありますが、利回りが良いという点がもっともオススメの理由になっているようです。

もともと株主優待は企業が株主に対する宣伝だけでなく、感謝の気持ちも含まれています。

企業柄の税金面でのメリットもあるので、配当利回りよりも優待品の方がお得になるケースが多くなっています。

株主優待制度のメリットについては後ほど詳しく説明をしますが、配当金狙いよりも少ない資金額で優待品を得られるという意味でも初心者向きになります。

少ない資金で分散投資をするのは資産運用で成功する基本のひとつです。

株主優待を受けるまでの簡単な流れ!

株主優待を受けられる株式を購入したいと思っていても、なかなか1歩が踏み出せない人も多いと思います。

ここでは、株主優待を受け取るまでの簡単な流れを説明していきます。

【証券会社で自分名義の口座を作成する】

株主優待を受け取るにはとりあえず証券会社で口座を作る必要があります。

すでに保有しているという人も、できるだけお得なネット証券を選択すると投資信託をはじめメリットが多くなるのでオススメです。

<オススメの証券会社>

・SBI証券

・楽天証券

上記の証券会社をオススメする理由は、豊富な商品や手数料などが主な理由です。

今回は証券会社の紹介ではないので、詳細は省略します。

【株主優待を受けられる企業を探して欲しい株式を決める】

株式を購入すれば、必ず株主優待を受けられるわけではありません。株主優待制度を採用している企業を探して購入することになります。

株主優待を採用している企業の探し方は、証券会社のホームページやその他の情報を利用することになります。

いくつかの候補から自分の購入したい企業の株式を選択します。

【決定した株式を購入する】

優待品の内容や株価などを確認して、購入可能な株式だと判断できれば購入手続きにはいります。株式は必ず希望価格で購入できるわけではありませんので、注意が必要です。

いくらほしい株式でも、あまりに価格が高いのではオススメできません。株式を購入するときは、事前に予算を決定することが購入のポイントになります。

【権利確定日まで保有する】

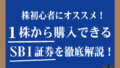

株主優待を受け取るためには、権利確定日に株式を保有している必要があります。

権利確定日とは、株主として株主名簿に記載される期日のことです。

言い方を変えると権利確定日に株式を保有していなければ、株主優待を受け取ることができなくなってしまいます。

権利確定日に関しては後ほど詳しく説明しますが、厳密には権利確定日の2営業日前に株式を保有していることが条件になるので注意が必要です。

【株主優待品を受け取る】

権利確定日から数か月で、株主優待を受け取ることができます。企業にもよりますが、2か月~3か月程度はかかると思ってください。

株主優待品を受けた後の株式は、売却するケースとそのまま保有するケースがあります。

優待制度の内容にもよりますが、業績や優待内容の改悪がなければそのまま保有することをオススメします。

【株式投資で収入を得る3つの方法】

今回は株主優待を中心に紹介していますが、株式投資で収入を得る方法は他にもあります。

株主投資で収入を得るには、大きくわけて3つの方法があるので簡単に紹介しておきます。

株主優待を中心に考えるのも良い方法ですが、他の方法も理解しておくと株式投資の魅力がさらに理解できるようになるはずです。

株価の値上がりで収入を得る方法!

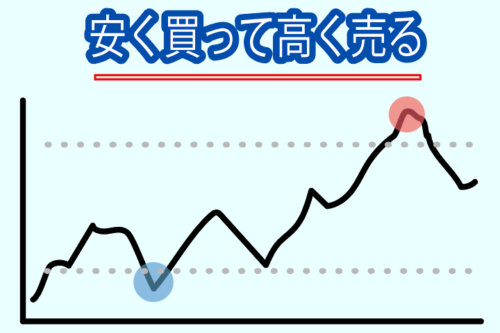

株式を資産という意味で考えるのであれば、株価の値上がりによる収入がもっとも大きなものになることが期待できます。

短期売買による方法もありますが、投資という見方で考えると中長期分散投資が基本的な運用方法になります。

株価の値上がりを期待する方法にもいくつかの方法があります。

今回は株主優待が中心の内容なので簡単に紹介だけさせてもらいます。

割安株を購入する!

株式は安く買って高く売るのが基本ですが、会社の業績や実力よりも株価が安いと判断できるときに株を購入する方法です。

オーソドックスですが、株式投資初心者にはオススメできないので、知識として覚えておく程度で問題ありません。

成長株を購入する!

成長株は文字通り今後の業績上昇によって株価が値上がりすることを期待して購入する考え方です。

割安株と似ているような感じもしますが、株価に関係なく今後の業績に注目しているのが特徴になります。

新興株やIPO株を購入する!

新興市場はナスダックやマザーズなどに多い創業してからの年数が少ない企業の株式を購入する方法です。

IPO株は上場間もない株式で、大きな株価上昇も期待できます。

低位株を購入する!

低位株は株価がかなり安くなっている企業の株式です。

低位株になるには何か理由があるので上昇の可能性もありますが、倒産などのリスクも考えられます。

配当金で収入を得る方法!

FIREを目指す人の多くが期待する収入のひとつに株式の配当金があります。配当金は1年に1回か複数回に分散させているのが一般的です。

高配当株を狙う株式購入は、利回りの良い企業の株式を購入する方法です。

高配当が期待できる反面、リスクも多いといわれています。

株主優待で収入を得る方法!

株主優待は今回の主役です。企業が株を保有している株主にたいして、自社の商品やサービスを贈呈するシステムになっています。

株主優待の魅力は、株価の差益を期待する投資方法よりも安定しているところです。

株価に関係なく優待品を手にすることができるので、株式初心者にオススメできる方法になります。

【株主優待制度のお得な購入方法】

株主優待は投資という見方で考えると、ある意味おまけのような嬉しいサービスです。もともとお得な株主優待制度ですが、購入方法を工夫すればさらにお得感が増すことになります。

ここでは、株主優待をさらにお得にする購入方法を紹介していきます。

株式投資初心者の方にもオススメできる方法なので参考にしてください。

長期保有でお得な株主優待を購入する!

株主優待の多くは毎年同じ内容の優待品をもらえることになりますが、長期保有によって優待品が多くなる企業もあります。

優待内容や保有期間は企業によって異なりますが、複数年所有するだけで2倍以上の優待品になるケースも少なくありません。

株式の長期保有というと損をしてしまう危険性を考える人もいるかもしれませんが、基本的に人気のある株主優待品を採用している企業の株価は安定しやすくなります。

また株主優待制度の優待利回りは、配当利回りよりも高くなる傾向があるので初心者向きの投資方法になります。

川西倉庫(株)9322

クオ・カード

<100株以上>

3年未満:500円分

3年以上~5年未満:1,500円分

5年以上:2,000円分

通常より多く株主優待を得る方法とは?

株主優待を通常より多く得る方法があります。

例えば、

100株で1000円のクオカードがもらえる優待制度がある場合は、100株買い増しして200株でも1000円のクオカードが優待品になります。

200株➡1,000円クオカード

持ち株数を増加することで多くの優待品をもらえる企業もありますが、500株で2000円分などのように効率を考えるとあまり好ましくないケースがほとんどです。

| 必要株数 | 優待内容 |

| 100枚以上 | 1,000円クオカード |

| 500枚以上 | 2,000円クオカード |

200株で2000円分のクオカードをもらうには、家族内で2人が100株保有すればよいことになります。

夫婦2人の場合は、それぞれ100株の保有ということです。

| 必要株数 | 優待内容 |

| 100枚(パパ) | 1,000円クオカード |

| 100枚(ママ) | 1,000円クオカード |

この方法によるメリットは大きいですが、仮名や借名による取引は禁止になっているので注意が必要になります。

必ず個人名義でそれぞれが取引をするようにしてください。

配当金と同じ役割?現金化で得をする株主優待

「株主優待品はうれしいけど現金の方がもっと嬉しい!」という人もいると思います。

確かに毎月配当金が口座に振り込まれると資産運用を実感できるので、今後の励みにもなるはずです。

クオカードや商品券などはそのまま利用することもできますが、金券ショップで換金するという方法もあります。

賛否両論あるとは思いますが、これもひとつの方法なので紹介させてもらいました。

株主優待制度を意識した株式投資!

株式投資で収入を得る方法で最もシンプルで難しい投資方法が株の値上がり益を考える投資方法だと説明しましたが、株主優待制度を採用している企業にも独特の値動きがあることで知られています。

100%とは言い切れないのですが、一般的に権利確定日の1~2か月前になると株価は上昇していきます。

一方、権利確定日を過ぎると株価が下がる傾向があります。

株式優待を目当てで株を購入する人の多くは権利確定日に間に合わなければ意味がありません。

また、権利確定日を過ぎると1年間は保有価値がないと考える人もいますので、タイミングを利用した運用方法だといえます。

配当利回りと優待利回りを理解しよう!

株式のことを勉強していると「利回り」という言葉が頻繁に登場します。

利回りには配当利回りと優待利回りがあるので、それぞれの違いや特徴を理解すると株式投資に役立つはずです。

<配当利回り>

投資をした金額に応じて配当金がどの程度得をしているかを数値化しているものです。

配当利回りは以下の式で算出することができます。

1株配当÷株価×100

1株あたりの配当金額が30円の場合・・・

株価が1000円の場合の配当利回りは3.00%ですが、株価が850円だと配当利回りが3.53%になります。

| 株価 | 配当利回り | 配当金/株 |

| 1,000円 | 3% | 30円 |

| 850円 | 3.53% | 30円 |

同じ配当額の場合は、株価が下がると配当利回りが良くなるということです。

<優待利回り>

優待利回りは投資をした金額に対して、優待品の価値を数値化しているものです。

優待利回りは、以下の式で算出できます。

=株主優待の価値÷投資金額×100

100株で1000円のクオカードがもらえる株式を保有しているとします。

仮に同じ株を200株保有していても1000円分のクオカードにしかなりません。

| 優待 (クオカード) |

保有株数 | 投資金額 (1000円/株) |

株主優待利回り |

| 1000円分 | 100株 | 10万 | 10% |

| 1000円分 | 200株 | 20万 | 5% |

20万の投資金額でも1000円分のクオカードしか貰えません。

優待利回りは少ない株保有数の方が高くなるといえます。

一方で、同等株価の株式100株で1000円分のクオカードの優待株式を購入すれば、ほぼ投資額で約2倍の優待利回りを得ることが可能になります。

<A社>

| 優待 (クオカード) |

保有株数 | 投資金額 (1000円/株) |

株主優待利回り |

| 1000円分 | 100株 | 10万 | 10% |

<B社>

| 優待 (クオカード) |

保有株数 | 投資金額 (1000円/株) |

株主優待利回り |

| 1000円分 | 100株 | 10万 | 10% |

A社、B社の2社合わせて20万の投資金額で、2000円分のクオカードが貰えます。

株主優待の場合は、権利が得られる最低株数を保有するのが基本です。

また、複数の企業に分散投資をしていれば、配当と合わせて考えたときのリスク回避にもなります。

【株主優待でもらえる優待とは??】

株主優待でもらえる優待品には様々なものがあります。

ここでは代表的な優待品を紹介していきますので、優待品選びの参考にしてください。

優待品や優待サービスに関しては、優待品の変更などが考えられるので具体的な企業名は控えます。

金券

クオカードや商品券などの金券です。優待品のなかでも人気が高いので多くの株主優待投資家が購入しています。

様々な企業が優待品にしている金券ですが、優待制度の変化が多いのも特徴になります。

優待利回りも重要ですが、改悪情報には要注意です。

優待券

自社優待券を株主優待品にしている企業も少なくありません。

優待券にも様々な種類のものがありますので、自分の利用価値と比較して購入することをオススメします。

家電量販店の自社優待券やネット通販で利用できる優待券をはじめ、地方銀行などは定期預金の金利上乗せ優待などを実施しています。

外食産業にも多い優待なので人気があります。

食料品・飲料品

食料品や飲料品も人気のある優待サービスです。

自社製品を優待サービスにしている企業もあれば、地元の特産品などを優待品にしているケースもあります。

食料品や飲料品の企業は、基本的に自社製品を優待品にしています。人気商品や限定品もあるので、応援という意味でもオススメです。

日用品

生活で必要な日用品を優待品にしている企業もあります。

自社製品やカタログから好きな優待品を選ぶサービスを採用しているケースも多いです。

日用品を優待品にしている企業は様々な分野になるので、地道に探すことになります。

日ごろから利用しているメーカーの日用品だと自社製品の優待制度を受けることが期待できます。

カタログギフト

カタログギフトを株主優待品にしている企業も少なくありません。

企業のある地元名産品や自社商品を持ち株数に応じて、株主が選べるようなスタイルの企業もあります。

業種に偏りはありません。証券会社の株主優待ページで、カタログギフトを検索すれば複数社該当するはずです。

限定品

株主優待に自社限定品を採用している企業もあります。

自社製品のなかでも非売品を優待品にしているので、一部の株主は優待品目的で株式購入をしているようです。

企業名は書きませんが、某玩具メーカーの優待品は人気があることで知られています。

毎年異なる限定品が受け取れるので長期保有向きです。

【株主優待の注意点!】

株主優待は良いことばかりに思えますが、投資ということに変わりはありません。

投資には良くも悪くもリスクがともないます。

ここからは、株主優待を購入するときの注意点について説明をしていきます。

株主優待は注意点に気を付ければ、比較的安全な投資方法のひとつです。

株主優待の権利確定日に注意!

株主優待でもっとも気を付けてほしいことは、権利確定日に株式を保有していることです。権利確定日に購入をするのではなく、権利確定日に株を保有している必要があります。

権利確定日は企業によって異なります。

権利確定日より2営業日前に購入している必要があるので、2日前と勘違いしないようにしてください。

株主優待の値下がりに注意!

株主優待といっても必ずしも永久に得をするとは限りません。

株式である以上優待品と合わせて株価にも注意をする必要があります。優待制度を採用している企業の株式価格は、権利確定日の前後で値上がりと値下がりがおこるのが一般的です。

ここで注意をしたいのが、初心者にもわかりやすい理由がないのに株価が下落しているときです。

株主優待も株式投資なので、リスクがあることを理解する必要があります。

株主優待の廃止や改悪に注意!

株主優待の注意点は、株主優待の変更や廃止です。

株主優待を得るために必要な持ち株数を増やす企業もありますし、株主優待制度を廃止する企業もあります。

利回りや優待利回りが良い企業でも改悪が続くような企業への投資はオススメしません。

株主優待には、企業を応援する意味も含まれていると考えれば当然のことです。

直近では、オリックスが優待制度を廃止するようです。

オリックス株式会社(コード番号:8591)株主優待制度の廃止に関するお知らせオリックス株式会社(本社:東京都港区、社長:井上 亮)は、本日開催の取締役会において、2024年3月をもって株主優待制度を廃止することを決定しましたので、下記の通りお知らせします。

株主優待のクロス取引に注意!

株主優待を手に入れるお得情報を調べると「クロス取引」という方法を目にすることがあるはずです。

詳しい内容は省略しますが、株価が下がるのを防いで株主優待を得る投資方法のひとつになります。

この方法は正しくおこなえば問題のない方法ですが、すべての株式で可能な方法ではありません。

権利落ちや対応不可のケースもあるので初心者向きではないといえます。

【まとめ】

今回は、株主優待について株式投資初心者の人にもわかりやすく解説をしました。

株式優待にも他の投資と同じように様々なリスクがあるのは事実です。

気軽に始められますが、自分の資産に適した購入をオススメします。株主優待の投資も、投資信託と同じように長期分散投資が基本です。